【基礎】セカンドライフのお金の考え方

セカンドライフとは?

定年退職後の人生が「老後」と言われる代わりに「セカンドライフ」とも呼ばれるようになりました。会社員の方の場合、役職定年を迎えると収入が下がったり、定年を迎えて再就職ができたとしても大きく収入が下がってしまったりと、一般的には右肩上がりの収入が期待できなくなります。そして年金が収入の中心となり、現役時代に作ったお金を取り崩していくことになります。

セカンドライフは必ず誰にでも訪れるものです。

日本は国民皆年金と言われ公的な制度もありますが、それを知った上で計画的に準備していきましょう。

資産形成と資産活用の時期

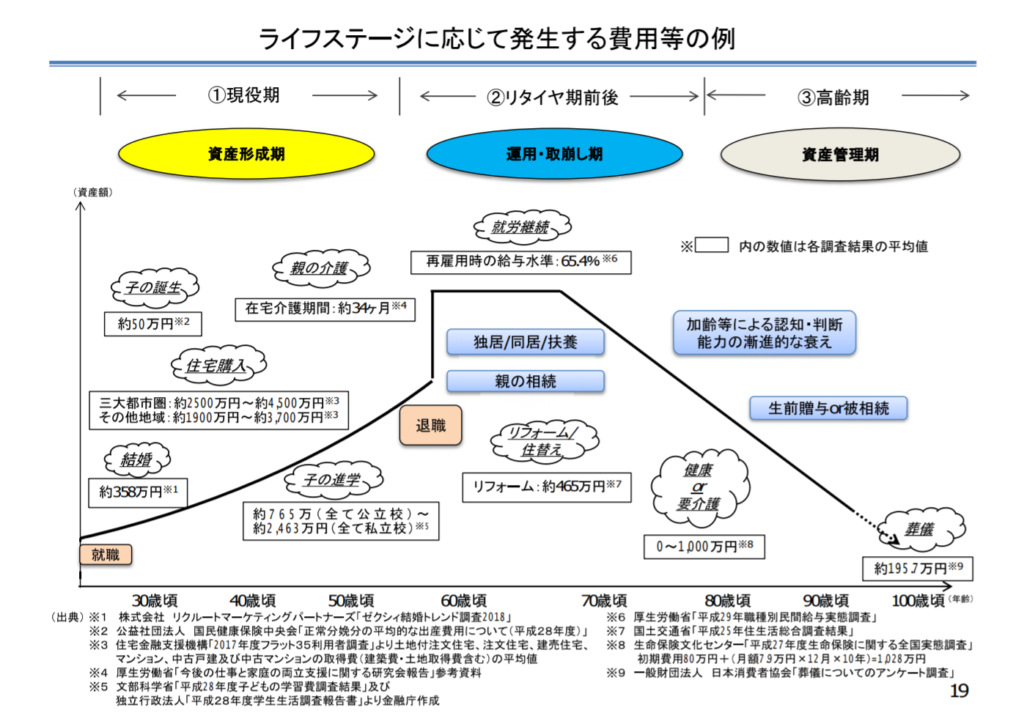

こちらの図は金融庁が作成した一生涯で発生する費用の例です。人生をこのような3つのステージに分けています。

1.バリバリ仕事をしている現役期

2.定年退職を迎えたあとのセカンドライフ期

3.体に衰えが見られてくる高齢期

です。

①の時期に、自身の結婚、子どもの誕生、住宅の購入、子どもの進学、場合によっては親の介護費用の一部負担、というように多くのライフイベントを迎えて出費が重なる時期となりますが、収入内に支出を抑えて、貯蓄や積み立てなどにより資産を形成していきます。

②に入る定年退職を迎える頃に退職金をもらうことで資産のピークを迎え、その後は公的年金を受け取りながら、足りない分は資産を取り崩していくことになります。

③の時期に差し掛かっていくと、家やその他の残る資産については生前贈与や相続といったことを念頭に置いて、資産を管理していく時期になります。現在の高齢化社会においては認知能力の低下により、金融取引ができなくなってしまう問題も発生してくるからです。

公的な保障→職場の保障→自助努力による保障の順番で備える

セカンドライフに対する漠然とした不安を抱える前に、まずは自分には老後を支えるどのような制度があるのかを理解しましょう。そしてそれでは足りない部分について、自助努力を始めることを検討しましょう。

つまり、

1.公的な保障:公的年金

2.職場の保障:退職金や企業年金

3.自助努力による保障:商品やサービスの利用

の順番で備えていきましょう。

まとめ:誰にでもやってくるセカンドライフに対して計画的に準備しよう!

いつ訪れるか分からない死亡やケガのリスクとは異なり、セカンドライフは誰にでもやってきます。さらには、一般的に労働によるまとまった収入を得られる時期は限られていますので、計画的にセカンドライフに使えるお金を準備する必要があります。そこで自分の労働による勤労収入だけではなく、早い時期から資産運用を行いお金にも働いてもらいましょう。

1.老後の生活費

2.年金の3種類の給付

3.企業から受け取れるもの

(マネーroom編集部)

お金の勉強ができる「90秒お金の勉強」

お金について1トピックにつき90秒で学べます。

テーマは家計・住宅・保険・運用・税金など、知っておきたい得するお金のハナシや、なかなか聞けないお金の疑問について。

金融初心者向けに難しい話は一切なしで、分かりやすさを重視してお金の専門家であるファイナンシャルプランナーがお話ししています。